ひびき法律事務所の「個人再生」に関する記事をご参照くださり、ありがとうございます。

個人再生は、個人の借金問題解決の方法の一つです。

ひびき法律事務所では、借金問題・多重債務でお悩みの方々から、随時、個人再生に関するご相談・ご依頼を受け付けております。

ひびき法律事務所と個人再生手続

ひびき法律事務所は、30年以上にわたって、北九州やその近郊地域(行橋市・中間市、遠賀郡等にお住いの方々の相談・ご依頼を受けてきた事務所です。

ひびき法律事務所の個人再生手続への取組・特徴など

多重債務問題は、社会問題化された解決すべき消費者問題の一つです。ひびき法律事務所の弁護士は、全員が福岡県弁護士会北九州部会の消費者委員会に所属し、長期にわたりその解決支援に取り組んでまいりました。

また、事務所に所属する弁護士は、福岡地方裁判所小倉支部から、しばしば個人再生委員に選任され、同委員としての業務も行ってまいりました。

その結果、ひびき法律事務所には、「個人再生の申立」という①ご相談者側からのご依頼業務のみならず、裁判所から選任される業務である②「個人再生委員としての業務」を通じて、ノウハウが蓄積されています。これは弊所の大きな特徴の一つです。

北九州地域において、個人再生手続をご検討なら、ぜひ、ひびき法律事務所まで、ご相談ください。

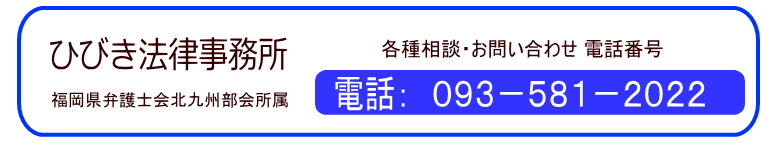

事務所情報

名称:ひびき法律事務所

所属:福岡県弁護士会北九州部会

住所:北九州市小倉北区田町14番28号 ロイヤービル6F

電話:093-581-2022

所属弁護士について

ひびき法律事務所には、現在5人の弁護士が在籍しています。

- 山上 知裕

出身 北九州市若松区出身 昭和57年登録 (登録番号18139) - 油布 剛

出身 大分県 平成19年登録 (登録番号35800) - 河合 洋行

出身 北九州市小倉北区 平成23年登録 (登録番号44360) - 仲地 あやこ

出身 沖縄県那覇市出身 令和元年登録 (登録番号58567) - 山本 耕作

出身 大分県延岡市出身 令和4年登録 (登録番号 61818)

個人再生とは

個人再生は、個人の借金・債務を一部免除・カットし、債務総額を圧縮した上で、裁判所で定められた返済計画に基づいて、返済をしていくことで、借金問題を解決する手続きです。

この個人再生手続には、2種類の手続があります。小規模個人再生手続と給与所得者再生手続です。

個人再生手続の特徴~2種類の手続の共通点~

小規模個人再生も給与所得者再生も、個人が、借金・債務の一部免除・カットを受けられる手続であるという点で共通します。

また、住宅ローンが残っているマイホームについても、一定の場合に処分を免れうるという点でも共通します。

加えて、両手続ともに、住宅ローンを除く債務総額が5000万円を超える場合には利用できません。この点でも、両手続は共通します。

これらは、いずれの手続においても共通しますので、個人再生手続そのものの特徴ともいえます。

小規模個人再生手続と給与所得者再生手続の違い

もっとも、両手続には違いもあります。主要な相違点は、①手続を誰が利用できるか、②カット可能な借金・債務の範囲、③手続の厳格性(債権者の議決の有無)の3点です。以下の表をご参照ください。

| 相違点 | 小規模個人再生 | 給与所得者再生 |

| ① 手続を誰が利用できるか | 【典型例】 個人事業主・サラリーマン等 |

【典型例】 サラリーマン等 |

| ② カット可能な借金・債務の程度 | 借金総額を、「可処分所得額の2年分」以下に圧縮することも可能。 | 借金総額を、「可処分所得額の2年分」以下に圧縮することはできない。 |

| ③ 債権者の議決要件の有無 | 議決あり。 「債権者数で半数以上」or「債権額で過半数の債権者」ら不同意の意見がなされるとできない。 |

議決無し。 |

上図記載のように、小規模個人再生と給与所得者再生とは、①手続の主体(誰が手続を利用できるか)、②手続の効果(カット可能な借金・債務の程度、③手続の厳格性(債権者の議決要件の有無)という3つの点で違いがあります。

どちらの手続を選択するかは、ケースごとに判断することになりますので弁護士にご相談ください。

まず、①「手続を誰が利用できるか」という点につき、給与所得者の典型例であるサラリーマン等の方も小規模個人再生手続を選択することができます。

また、給与所得者再生手続を選択すると、小規模個人再生手続と比較して、「カットな可能な借金・債務の範囲」が理論上限定されます。債務総額を可処分所得の2年以下の金額に圧縮することはできないのです(後述)。

その結果として、給与所得者再生手続のほうが、弁済総額が大きくなるケース=小規模個人再生手続よりも不利になるケースが生じ得ます。

語弊があるかもしれませんが、①、②の観点だけでみれば、サラリーマンの方が給与所得者再生手続を選択するメリットはないのです。

結局、給与所得者再生手続が選択されるのは、小規模個人再生手続に必要な議決要件(債権者の頭数の半数以上又は債権額の過半数の不同意がないこと)を満たすことができないと見込まれるケースに限定されます。

そして、実務上、こうしたケースはあまり多くありません。

個人再生のメリット

次に、個人再生手続のメリットを見ていきます。

債務を大幅に圧縮できる。

個人再生手続のメリットは、借金・債務について、大幅なカットを受け、支払総額を圧縮できる点にあります。

たとえば、借金総額が500万円未満のケースでは、最大で400万円の債務のカット・免除が受けられます。つまり、債務者は残りの100万円を弁済計画に基づいて支払っていくことになります。

この債務の大幅カットは、同じく、毎月弁済をしていくことを内容とする「任意整理」にはない特徴です。

なお、個人再生手続において、どの程度の債務が圧縮できるのか、は相談者の方が最も関心を寄せる事項の一つです。長くなりますので、後述の「最低弁済額」にて、詳しく説明します。

手元の財産を処分しなくてもよい

自己破産手続を採ると、破産者の手元の余剰財産は、処分・換価の対象となります。

たとえば、新車などの換価価値ある車両、所有不動産、積立式の生命保険、有価証券等、一定の範囲を超える財産については、原則として破産管財人に処分を委ねなければなりません。

他方で、個人再生手続についてはこのような仕組みはなく、上記のような財産も手元に残すことが可能です。

マイホームを残しうる(住宅資金特別条項について)

また、個人再生手続の大きな特徴の一つとして、住宅ローンが残っている居住不動産(マイホーム)も、債務者の手元に残しうるという点が挙げられます。

通常、住宅ローンの支払いが滞ってしまうと、銀行などの金融機関が設定した抵当権が実行され、マイホームが強制競売の対象となってしまいます。強制競売まで行かなくとも、任意の売却を迫られ、不動産を処分しなければなりません。

しかし、個人再生手続においては、その申立に際して、「住宅資金特則条項」という条項の利用を希望することで、制度上、マイホームを手元に残し得ます(ただし、その利用について、一定の条件があります)。

住宅ローン自体は、他の借金のような債務カットの対象とはなりませんし、事前に銀行などとの調整が必要となりますが、マイホームを残しうる、という点は、自己破産手続にはない大きな特徴の一つです。

職業制限が無い

自己破産手続には、破産開始決定があると、復権を受けるまで特定の職業につけないとの制限があります。

他方で、個人再生手続にはこのような制限がありません。

そのため、職業制限を回避するため、自己破産手続を採ることはできないという相談者の方にとっては、個人再生手続が有力な選択肢となります。

個人再生のデメリット

次に、個人再生手続のデメリットを紹介します。

一定の弁済資力が必要

個人再生手続は、圧縮された債務について、原則3年、最長5年で分割返済をしていく手続です。

そのため、カット・免除された後の債務について、3年から5年で支払いができるだけの弁済資力がなければ実現できません。

たとえば、債務カットの結果、弁済総額が100万円になったとしても、月々の支払金額が1万円しか準備できないという場合、再生計画の実現ができず、手続は失敗に終わってしまいます。

この3年から5年での弁済可能性というのは、特に、カットされた後の債務総額が大きい場合にシビアに問題となります。

この点は、どの程度の債務が圧縮できるか、個人再生手続における「最低弁済額」と密接に関連しますので後述します。

法定の借金問題解決の手続には、個人再生のほか、自己破産手続もあります。

自己破産手続には、一般的な債務の全部の責任を免れるという「免責」の制度があります。この免責制度の下では、債務者は通常の債務については弁済を免れることとなりますので、個人再生手続のような弁済資力は求められません

自己破産の手続についての詳細は次のページでもまとめています。選択肢を知っておくとの意味において、ぜひ一度ご参照いただければ幸いです。

債権者を選べない

個人再生手続は、債権者全員に対して、決められた債務額を按分弁済していく手続です。

そこでは、特定の債権者だけを対象としたり、特定の債権者を除いたり、といった債権者の選択はできません。

この点、任意整理は債権者を選んで手続を行うことが可能です。すべての債権者を対象としなければならないというのは、任意整理との比較において、債務者にとってのデメリットの一つです。

官報に掲載される

個人再生手続を行うと、官報に掲載されます。官報というのは、政府が法定事項などを公表する公刊物です。

任意整理の場合、官報掲載はなされないため、官報掲載は個人再生のデメリットの一つと言えます。

最低弁済額について

個人再生手続を選択するかを判断するに際、もっとも重要な要素となるのが、どの程度債務を圧縮できるかです。最低弁済額は、個人再生手続を選択するか否かの決定的な要素となる場合も少なくありません。

圧縮できるのは最低弁済額まで

個人再生手続において圧縮できるのは、「最低弁済額」までとなります。

最低弁済額とは、弁済計画の立案に際して、債務者が必ず支払わなければならないとされる金額の総額です。

弁護士が関与して個人再生手続を採る場合、この最低弁済額をめどに、弁済計画を立案します。したがって、実際上、最低弁済額が依頼者の方が支払うことになる金額の総額の目安となります。

たとえば、500万円の債務を負っている方の最低弁済額が100万円であった場合、個人再生手続でカットしうる債務額は最大400万円、債務者が再生計画を通じて支払っていく金額の目安は100万円となります。

最低弁済額はどのように決まるか

個人再生手続において、最低弁済額は、小規模個人再生の場合は、下記①~②のうち、いずれが高いかによって決定されます。高い方が最低弁済額となります。

給与所得者再生手続を選択した場合は、下記①~③のうち、最も高い金額がどれかによって決定されます。最も高い金額が、最低弁済額となります。

- ①民事再生法で決められた基準金額

- ②再生者の有する清算可能な財産の総額

- ③再生者の可処分所得の2年分

上記①の民事再生法で決められた基準は次の通りです。

| 借金総額 | 民事再生法で定められた基準 |

| 100万円未満 | 全額 |

| 100~500万円未満 | 100万円 |

| 500~1,500万円未満 | 借金総額の5分の1 |

| 1,500~3,000万円未満 | 300万円 |

| 3,000~5,000万円未満 | 借金総額の10分の1 |

最低弁済額を3つのケースで説明

整理すると最低弁済額は結局。次の通りとなります。

-

- 【小規模個人再生】

上記①「民事再生法で決められた基準金額」、②「再生者の有する清算可能な財産の総額」のうち高い金額

-

- 【給与所得者再生】

上記①、②に③「再生者の可処分所得の2年分」を加えた3つのうち、最も高い金額

以下、3つのケースを例に説明します。

- ケース1

たとえば、借金総額が600万円の方がいたとします。この方が小規模個人再生手続を選択した場合、最低弁済額はいくらとなるでしょうか。なお、この方は、処分できる清算可能な財産は保有していなかったと仮定します。

この場合、民事再生法で定められた基準によれば、この方は、600万円の5分の1、つまり少なくとも120万円を弁済する必要があります(上記表参照)。

他方で、清算が必要な財産は保有していませんので、最低弁済額はそのまま120万円となります。 - ケース2

では、上記の方が、清算可能な財産として、200万円の余剰不動産を有していた場合はどうでしょうか。

この場合も、上記民事再生法の基準により定まる弁済額は120万円ですが、このケースでは、この方に200万円の価値ある余剰資産がありますので、① 民事再生法で決められた基準金額(120万円)<② 再生者の有する清算可能な財産の総額(200万円)となり、200万円が最低弁済額となります。 - ケース3

上記の方が、給与職者再生を選択した場合はどうでしょうか。ここでは、この方には、2年分の可処分所得が240万円あると仮定します。

給与所得者再生を選択した場合、上記のように、①民事再生法で決められた基準金額、②再生者の有する清算可能な財産の総額、③ 再生者の可処分所得の2年分のうち、もっとも高い金額が最低弁済額となります。

この場合、① 民事再生法で決められた基準金額(120万円)、② 再生者の有する清算可能な財産の総額(200万円)、③2年分の可処分所得が240万円であり、③の240万円が最も高額ですので、この金額が最低弁済額となります。

なお、このケース3において、債務者の選択した手続が小規模個人再生であった場合、③2年分の可処分所得は最低弁済額を決める基準となりません。そのため、この場合には、清算可能な財産の総額である200万円が最低弁済額となります。

最低弁済額と弁済期間(再生計画の立案)

最低弁済額は、再生計画の立案・実現可能性を検討するうえでも重要な要素となります。

最低弁済額が毎月の返済額を決定づける

個人再生手続では、原則的弁済期間は原則3年間、最長5年間です。この弁済期間において、最低弁済額として定まる金額を弁済していかなければなりません。

たとえば、最低弁済額が240万円の場合、これを3年で返済するには、単純計算で1年間で80万円、月額約6万7000円を返済できるだけの資力が必要です。5年で返済を行うにしても1年間で48万円、月額4万円の返済が必要となります。

この月々の弁済額をしていけるかどうかが、再生計画を立案・実現できるかの分かれ目です。

実際には賞与・ボーナス払いなども勘案できますが、いずれにせよ、個人再生手続においては、最低弁済額を3年から5年で返済できるか、が重要な検討対象となります。

月々の弁済額が重たい負担となることもある

ご依頼者の中には、余剰不動産等、相当額の資産を有している方もいます。そして、たとえば所有不動産が高額であるなどの理由によって、最低弁済額が大きくなり、毎月の負担が重たくなることも少なくありません。

たとえば、依頼者が480万円の余剰不動産を有しているといった場合、理論上の毎月の弁済額は、上記最低弁済額が240万円のケースと比較して2倍になります。

5年でこれを毎月弁済するとの再生計画を作成したとしても、月々の弁済額が8万円となり、通常の家庭の世帯収入においては相当の負担です。

再生計画を選択するか否かは、こうした月々の弁済額がどの程度になるのかを十分に勘案して、判断しなければなりません。

Q 余剰資産がたくさんあると、結局、個人再生手続をとれないということになりませんか。

A 必ずしもそうとは言えません。

余剰資産がたくさんあって月々の弁済の負担が重たいといった場合、そもそも個人再生手続を選択すべきかも検討対象となりますが、余剰資産の処分・換価(弁済計画の返済にあてるための換価)の可否によっては、個人再生手続をとることが可能なケースもあります。

個別の対応策などについては弁護士にご相談いただければと思います。

弁護士相談から個人再生申立までの流れ

次に、弁護士相談から再生計画の認可確定までの流れを説明します。

なお、再生計画の認可確定とは、平たく言えば、圧縮された債務の弁済計画について、裁判所がGOサインを出し、それが最終確定した状態を言います。

個人再生手続のご依頼において弁護士は、この認可確定を目指して業務を進めます。認可が確定すれば、あとは実際の月々の弁済のスタートとなります。

相談から個人再生の申立まで

まず、弁護士に個人再生をご依頼をされる場合の「相談」から「個人再生の申立て」までの一般的な手続きの流れをご説明いたします。ご参照いただけますと幸いです。

- ご相談

弁護士の個人再生の業務は、法律相談からスタートします。法律相談に際して、借金問題解決のためにどの手続を選択するのか、方針を検討します。

その際、上記に述べた再生計画のメリット・デメリット、最低弁済額や月々の返済額を検討し、個人再生の申し立てをするのか、他の手段を選択するか否かを決定します。

なお、弊所の法律相談費用は、30分5500円です。

ただ、借金問題の解決を図ることが必要となる案件においては、法テラスを利用することも可能な場合も多く、この場合は、相談費用のご負担は発生しません。 - 弁護士との契約・費用のお支払い

個人再生手続を行う場合、相談者と弁護士との間で委任契約書を作成します。委任契約書は、弁護士費用等が記載された書面です。

委任契約作成後、弁護士費用を頂戴いたします(費用の目安については後述)。

法テラスが利用できる場合には法テラスが一旦その費用を立て替えます。 - 受任通知の発送・方針の検討

弁護士費用のお支払いをいただいた後、弁護士は業務に着手します。

受任通知と呼ばれる書面を債権者に発送するのが一般的です。多くの場合、受任通知が債権者らに届いた段階で、債権者からの請求・取り立てが止まります。

弁護士が受任通知を債権者らに送付すると、債権者らから、債務の額・取引履歴などが開示されます。

この段階で、債務総額の詳細が明らかになっていきます。その内容によっては、自己破産に方針を改めるかなど、手続選択方針を検討することが必要な場合も生じます。 - 申立の準備

債権者らから債務額などの開示を受けるのとほぼ同時並行で、弁護士は、財産目録の作成など、個人再生手続の準備を行います。その準備のため、通帳や保険証書など個別の資料を依頼者の方からご提供いただいております。

また、この間に、依頼者の方には、個人再生手続で見込まれる月々の返済が可能か、現実に予想される返済金額を積み立てるシミュレーションをすることも少なくありません。

いざシミュレーションをしてみると、思いのほか、弁済原資が準備できる、準備できない、という状況を把握することが可能です。

また、その時に積み立てた金銭は、将来、個人再生委員が選任される場合の予納金等の準備の費用としての意味合いも兼ねることができます。

申立から再生計画の認可まで

次に、個人再生手続の申立てから再生計画認可確定までの流れを説明します。なお、申立てから認可までの期間はスムーズにいっても半年程度を要します。また、その認可から認可確定までにも、約1か月の期間が必要です。

- 申立て

依頼者との緊密な打ち合わせ、準備を経て、弁護士は個人再生手続を申し立てます。

当然のことながら、この時点で、再生計画における弁済総額・毎月の返済額等については、依頼者と弁護士とで相当程度のめどがついています。

なお、依頼者が北九州にお住いの場合、申し立てを行う裁判所は、福岡地方裁判所小倉支部です。 - 再生手続の開始に関する審理

裁判所に個人再生の申立がなされると、裁判所は、再生計画立案の見込みがあるか否か、債務者が不当な目的を有していないかなどを審査し、再生手続を開始してよいかを判断します。

この判断に際して、債務者が有している財産の規模が大きい、再生計画が立案できるか疑問がある、といったケースにおいて、再生委員が選任される場合があります。

再生委員が選任される場合、債務者は、依頼した弁護士に支払った費用のほか、20万円~の予納金を裁判所に納めることが必要です。

再生委員は、申立てをした債務者の財産などの調査を行い、これを裁判所に報告し、裁判所はこの報告をもとに再生手続を開始するか否かを判断・決定します。 - 再生手続の開始から再生計画の提出

再生手続が開始された場合、債権の調査や財産の調査などが行われます。この調査には数か月を要するのが通例です。

この債権調査により、再生手続における債務総額が確定します。これを受けて債務者は、裁判所に対して、再生計画を立案・提出します。

たとえば、確定した債務総額が600万円であった場合、債務者は少なくとも、弁済総額が120万円を超えるように再生計画を立案しなければなりません。

また、債権調査に並行して、債務者には、再生計画で毎月支払うべき金額を積み立てておくよう、裁判所から指示がなされます。

この積立ができたか否かは、裁判所が再生計画の実現可能性を審査する際の重要な判断要素とされます。 - 再生計画の認可・確定

債務者が再生計画を裁判所に提出すると、裁判所は、再生計画を認可してよいかの判断をします。

その判断に際して、裁判所は、一定の手続(小規模個人再生の場合は債権者らの議決、給与所得者再生の場合は債権者からの意見聴取)を行うとともに、再生計画が実現できるものであるか等、法定の要件を審理します。

当該手続・審理において、問題がなければ、再生計画が認可されます。再生計画につきGOが出されるわけです。 - 認可確定

再生計画案が認可されると、その旨官報に掲載されます。そして、不服申立がなされなければ、官報に掲載されたのち、2週間経過したとき、認可が確定します。

この認可確定をもって、債務者が求めていた債務の圧縮が実現します。弁護士の業務は通常。この段階で一段落です。

その後は、債務者において、再生計画に定めた弁済を開始していくことになります。

弁護士費用について

個人再生手続の依頼を受けた弁護士は、依頼者と随時、打ち合わせ・協議をしながら、受任通知の作成送付、個人再生の申立、再生計画の立案・提出をサポートします。

この弁護士の支援に要するのが弁護士費用です。

ひびき法律事務所における個人再生手続の申立てに関する費用の目安は次の通りです。

【民事再生(個人再生)の申立に関する弁護士費用の目安】

| 事業者 | 45万円~ |

| 一般個人 | 40万円~ |

| 備考 | ※報酬は特に契約で定めた場合を除き、発生しない。 ※住宅ローン特別条項を設ける場合は要別途費用(10万円程度) ※民事再生(個人再生)の申立の費用は、債権者数、事案の難易度(再生可能性の程度、再生計画の内容などに左右されます。)によって変動し得ます。上記目安を参考に、法律相談時に弁護士にご確認ください。 ※弊所がもらい受ける弁護士費用の他、個人再生委員が選任される場合の費用が必要となる場合があります(上述)。 |

北九州地域における個人再生のご相談・ご依頼はひびき法律事務所へ

ひびき法律事務所の個人再生に関する記事を最後までお読みいただきありがとうございます。

ひびき法律事務所は、30年以上にわたり、北九州地域において、借金問題解決を支援する業務を行ってまいりました。個人再生の申立もその業務の一環として、豊富な実績を積み上げています。

また、弊所の弁護士は、しばしば福岡地方裁判所小倉支部から個人再生委員に選任されており、事務所には、そのノウハウが蓄積されています。

そして、裁判所に選任されて行ってきた再生委員としての知見は、再生申立の業務を行う際必ず役に立つ経験・ノウハウとなっています。

北九州またはその近郊地域における個人再生のご相談・ご依頼はひびき法律事務所にお任せください。