はじめに

遺留分について請求できると思われる方がいらっしゃると思いますが、実際には、いくらぐらいの遺留分があるかについてご自身で検討できなければ、弁護士へ相談していいものかどうか悩まれると思います。

そこで、本稿では、遺留分の計算方法を解説していきます。

遺留分の計算方法

民法1043条1項により、遺留分の計算方法は、以下のとおりにすると定められています。

①被相続人が相続開始時において有した財産の価額+②贈与した財産の価額-③債務の全額

相続時の財産の価額について

遺贈の対象財産は、遺贈がなければ、遺産分割協議対象の財産であるため、遺留分の対象となる基礎財産に含まれます。

贈与財産について

贈与財産については、いくつかの注意が必要ですので一つずつ解説していきます。

誰に対する・どんな贈与であれば遺留分算定の財産になるの?

生前の贈与を遺留分算定の財産として参入する理由は、贈与された財産は遺産にならないところ、遺留分算定の基礎財産にならないとされると、遺留分権利者以外の者に贈与したときに遺留分を請求することができなくなり、結果として遺留分権利者の相続人としての利益(今回では遺留分の限度で)を害する結果となるからです。

以上のような不都合を解消するため、相続人以外」への「対価を伴わず利益を得させる」贈与は、遺留分算定の財産となります。

いつまでの贈与が遺留分算定の財産に含まれるの?

相続人以外

贈与は、あくまでも無償で一方的にあげる行為ですから、10年前の贈与を遺留分算定の財産に含み、10年後の相続の際に遺留分侵害請求できるようにすると、贈与を受けた側の法的安定性を著しく損なう結果となります。そこで、民法1044条では、以下のように定めています。

原則:相続開始前1年間にされた贈与を遺留分算定の財産に参入(民法1044条1項前段)。

例外:「当事者双方が遺留分権利者にそんがいを加えることを知って」贈与したものについては相続開始前1年間にされた贈与に限られない(民法1044条1項後段)。

相続人への贈与

相続人に対する贈与が遺留分算定の財産に含まれる場合は、相続開始前10年間にされたものであること(条件1)、その贈与が特別受益にあたる価額であること(条件2)が必要です。

これらの条件を満たす場合、相続人への贈与も、特別受益にあたる限度で遺留分算定の財産に含まれることになります。

売買だけど、その売買価格が安すぎるときは?

贈与であると遺留分算定の財産にされてしまうので、売買の形をとっていることがあります。民法1045条2項は、このような場合を想定しており、売買に見合った価格が支払れていないのであれば、負担付贈与とみなし、見合わない部分について遺留分算定の財産として算入するとしています。

※売買の形式をとっていた場合、売買する際、遺留分権利者に損害を加えることを知っていた場合に限られます。

遺留分算定に関して弁護士にできること

弁護士には、下記のこと等を依頼することができます。

①様々な贈与・売買が遺留分算定の財産に含まれるのかいなかについての判断(最終的な結論は裁判所がだします)

②遺留分がいくらになるのかの計算

③遺留分を侵害している相手方に対して請求

さいごに

遺留分の算定は難しく、専門的知識が必要です。また、遺留分請求には時効がさだめられており、急がなければなりません。そのため、少しでも遺産相続について気にかかることがございましたら、お気軽にごそうだんください。

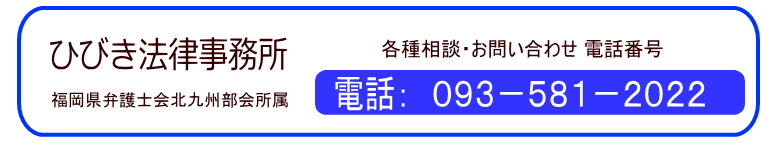

北九州・小倉の法律事務所であるひびき法律事務所では、若手弁護士からベテラン弁護士まで在籍しており、遺産・相続などの様々なお悩みに対応可能です。ご気軽に相談予約のお電話をされてください。